ステーブルコイン優位性と市場流動性:インフラ、決済、およびシステミックトレードオフ

お金のTCP/IP:1,860億ドルのステーブルコインが暗号資産決済バックボーンになるまで

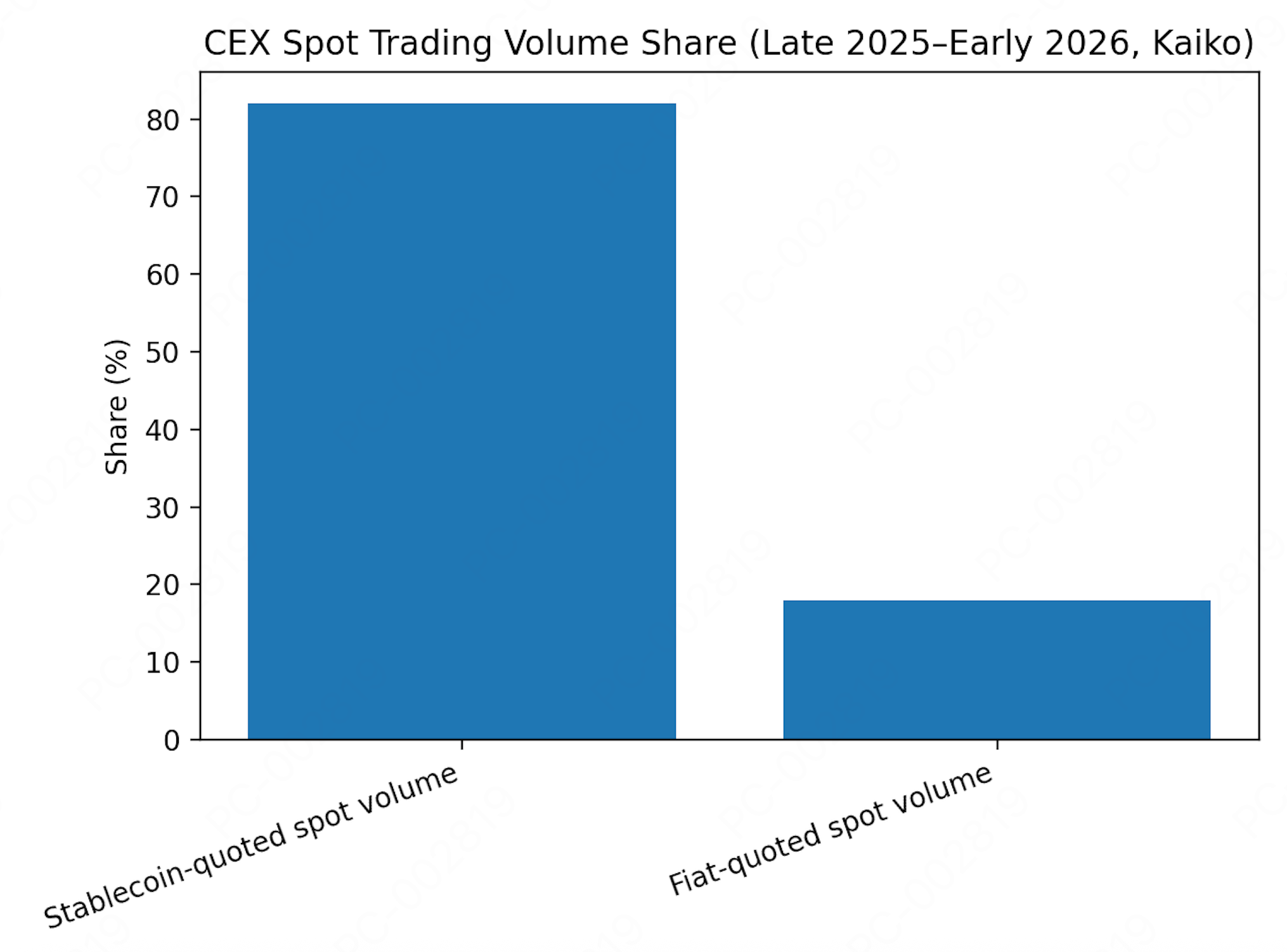

基軸通貨としての覇権:ステーブルコインがCEX取引を支配する理由

この優位性を促進するいくつかの要因:24時間365日

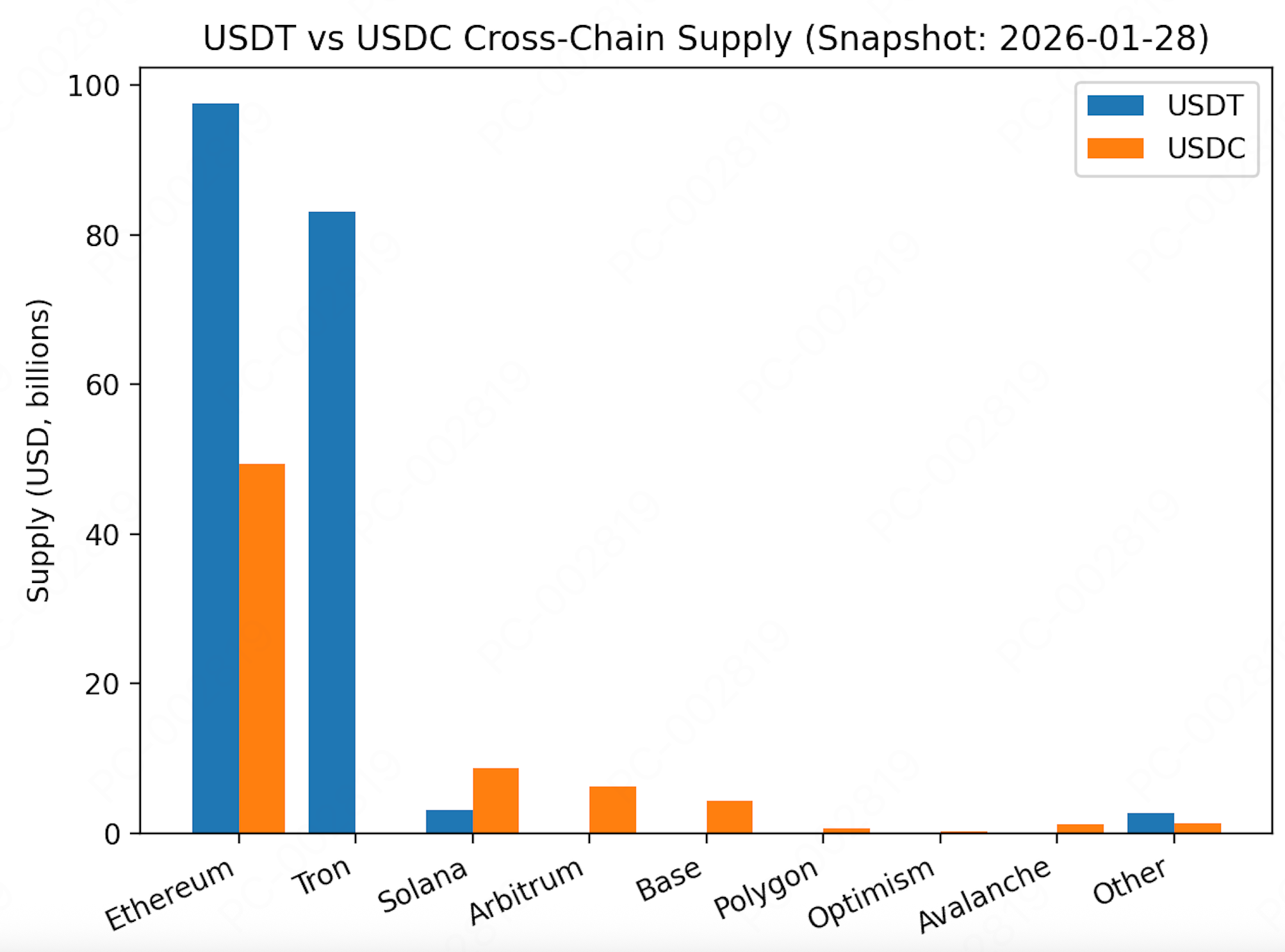

クロスチェーン決済レール:ネットワーク全体の分布

ブロックチェーン | USDT供給量 | USDTの% | USDC供給量 | USDCの% | 主な用途 | データ出典タイプ |

Ethereum | 974億9,000万ドル | 52.3% | 約493億ドル | 約69.0% | DeFi、機関決済 | 発行者 + オンチェーン |

Tron | 831億1,000万ドル | 44.6% | 最小 | <1% | 低手数料送金/送金回廊 | 発行者 |

Solana | 30億9,000万ドル | 1.7% | 86億7,000万ドル | 約12.1% | HFT / 低手数料オンチェーン活動 | 発行者 + Solscan |

Arbitrum | 最小 | <1% | 61億8,000万ドル | 約8.6% | L2 DeFiスケーリング | オンチェーン |

Base | 最小 | <1% | 42億9,000万ドル | 約6.0% | コンシューマーアプリ | オンチェーン |

Polygon | 最小 | <1% | 5億5,400万ドル | 約0.8% | エンタープライズ / 決済パイロット | オンチェーン |

Optimism | 最小 | <1% | 2億2,000万ドル | 約0.3% | L2アプリ | オンチェーン |

Avalanche | 最小 | <1% | 約12億ドル | 約1.7% | DeFi / 代替L1使用 | 推定/アグリゲーター整合 |

その他のチェーン | 26億5,000万ドル | 1.4% | 約12億4,000万ドル | 約1.7% | ロングテール | 残余 |

分布パターンは、明確な戦略的ポジショニングを明らかにしています:

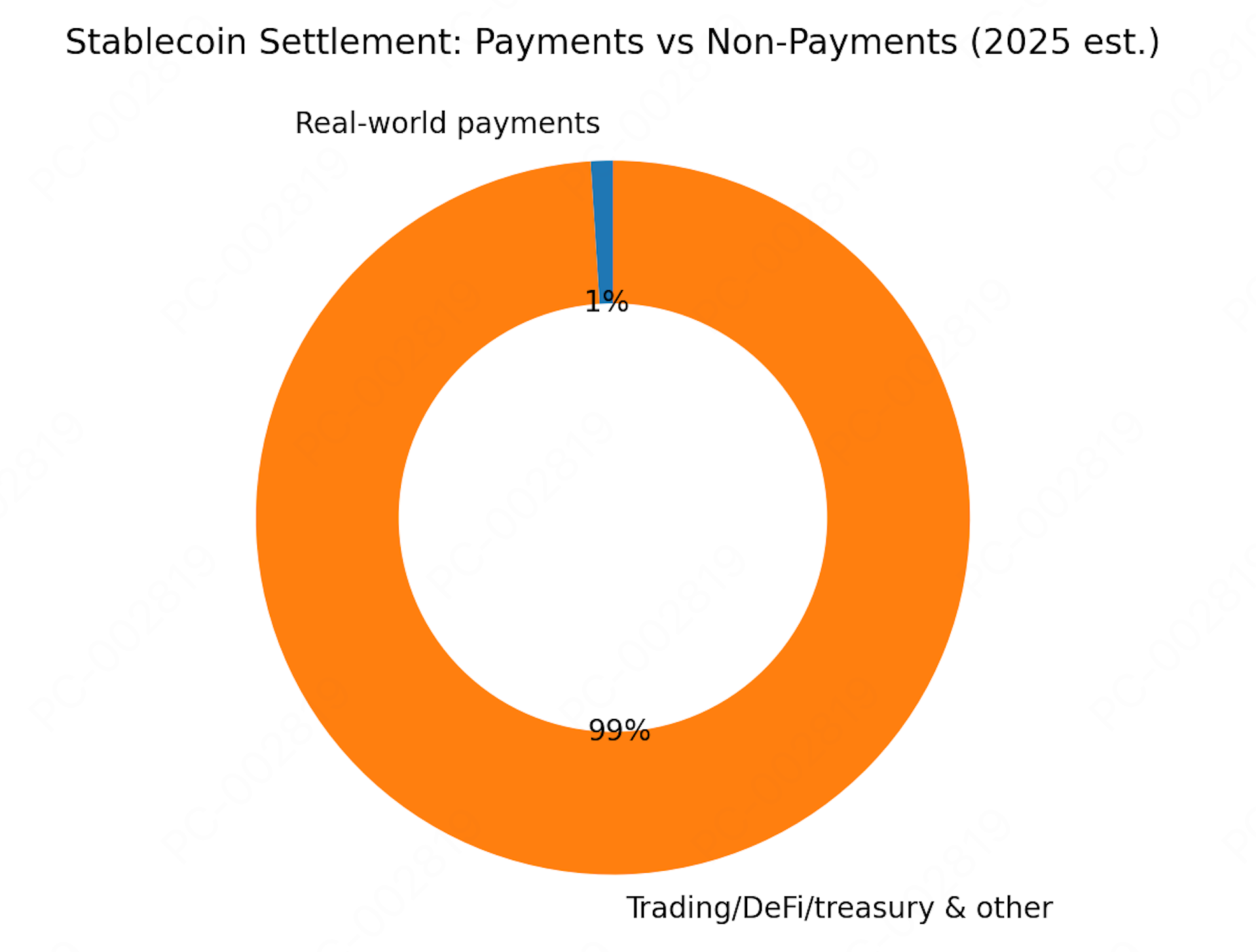

取引高の錯覚:送金活動 ≠ 決済採用

この格差にはいくつかの要因が寄与しています:

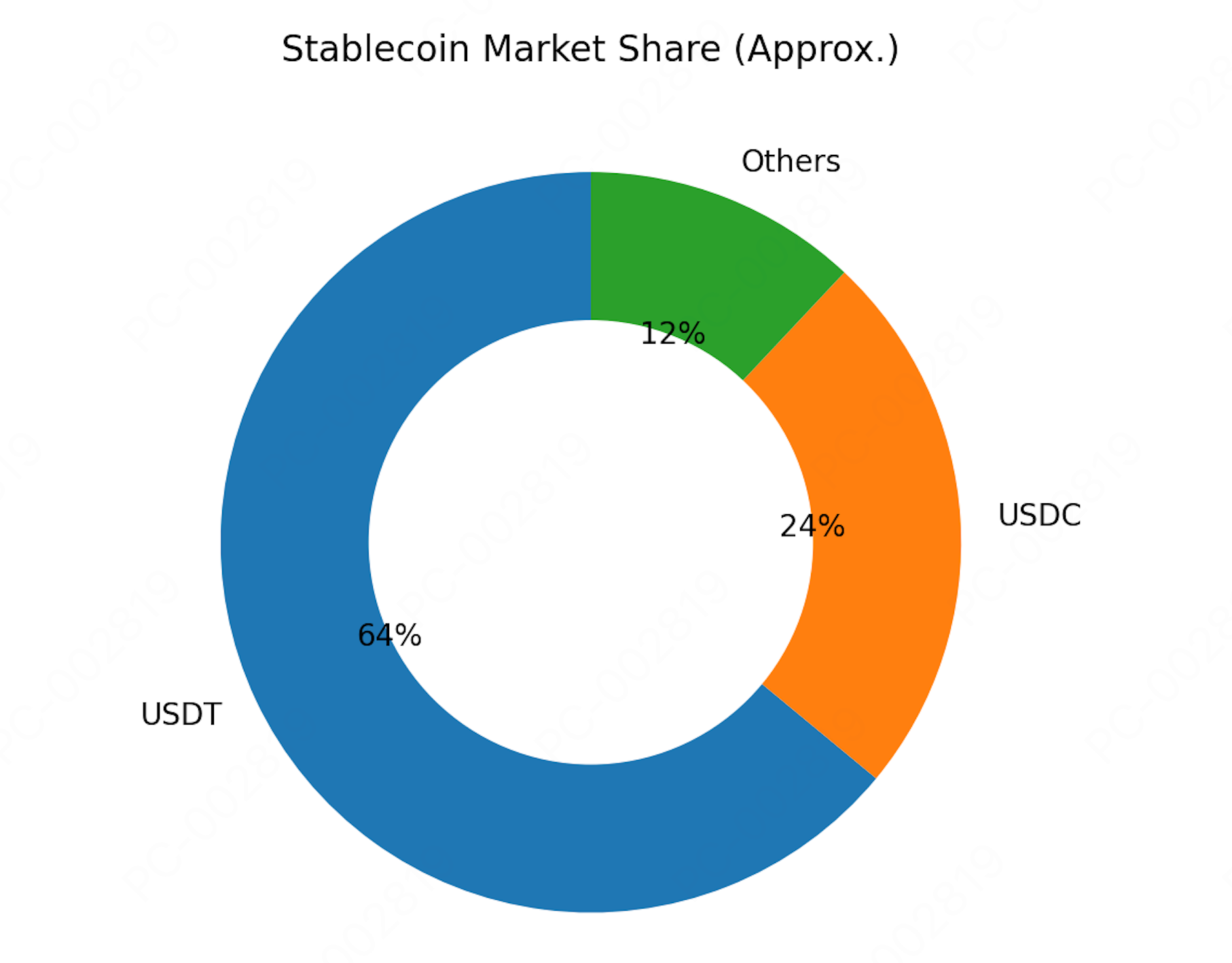

システミックなトレードオフ:効率性 vs. 集中リスク

モニタリングフレームワーク:注目すべき主要指標

方法論とデータ制約

FAQ

結論:移行期のインフラストラクチャ

参考文献:

免責事項:

人気記事

次なる暗号資産のナラティブ:決済とユーティリティがレイヤー1の誇大宣伝に取って代わる理由

暗号資産は、これまで何度も注目のフェーズを経験してきました。初期の市場エネルギーは、スピード、規模、開発者の支持を競うレイヤー1エコシステムに集中していました。このナラティブは何年も続きましたが、ミームコインがバイラル成長と低い参入障壁で個人投資家の関心を奪うようになりました。しかし、Messariやa16zなどのグループによる継続的な調査によると、業界は変化の準備を進めています。次の波は、アプリ

ビットコインはステーブルコインですか?主な違いを理解する

多くの暗号通貨初心者が疑問に思います:ビットコインはステーブルコインですか?これは明確な答えに値する一般的な質問です。 ビットコインとステーブルコインはどちらも暗号通貨ですが、動作方法は大きく異なります。ビットコインの価格は常に変動しますが、ステーブルコインは安定した価値を維持することを目指しています。 このガイドでは、これら2つのデジタル資産を分けるものを説明します。ビットコインがステーブルコイ

高度なテクニカル分析:USDTドミナンスを活用した市場トレンドの予測

USDTドミナンスとは、市場におけるUSDTの相対的なシェアを指し、アナリストによってセンチメントと流動性の文脈指標として一般的に使用されます(単独の価格予測指標ではありません)。USDT関連の市場シェアを追跡することで、リスクオン対リスクオフの状況や、ステーブルコインとビットコインやイーサリアムなどのリスク資産の間で流動性がどのように回転するかを理解するのに役立ちます。参照:ステーブルコインの解

ビットコインはなぜ価値があるのか?BTCの価値を理解する

ビットコインは金、政府、物理的資産に裏付けられていません。それでも数万ドルで取引されています。 これは暗号資産の初心者を困惑させます。デジタルコードがどうして本当の価値を持つことができるのでしょうか? 答えはビットコインの希少性、セキュリティ、実用性の独自の組み合わせにあります。このガイドでは、ビットコインに価値を与えているものは正確に何か、伝統的なお金とどう比較されるか、そしてBTCを購入する前

人気暗号資産情報

もっと見る

114514のモバイル取引ガイド:いつでもどこでも取引可能

モバイル114514取引の紹介 114514は、価格追跡と分析を通じてトレーダーや投資家をインターネット文化に引き込むために設計された、Solana上のミームトークンです。今日のペースの速い暗号市場において、モバイルデバイスを介した114514のモバイル暗号取引は、カジュアルな投資家とアクティブなトレーダーの両方にとって不可欠となっています。暗号通貨市場の24時間365日という性質と114514特

NFT株式:オーストラリア投資家のための包括的ガイド

1. NFT株式の理解 NFT株式は、非代替性トークン(NFT)エコシステムに重要な戦略的関与を持つ上場企業の株式を表し、オーストラリアの投資家にこの革新的な分野への分かりやすい入口を提供します。暗号通貨ウォレットやブロックチェーンの知識を必要とする直接的なNFT購入とは異なり、これらの株式はASXや現地ブローカーを通じてアクセス可能な国際取引所などの従来のプラットフォームで取引され、秘密鍵管理や

MEXCで114514コインを手数料ゼロで購入する方法:2026年完全ガイド【日本発バイラルミームコイン】

完全図解:MEXCで114514トークンをゼロ手数料で購入する方法。日本のネット文化から生まれた話題のミームコイン114514の購入手順、価格動向、投資戦略を徹底解説。業界最低手数料、最高流動性、100%準備金保証。 Key Takeaways 114514とは何か:114514は日本のネット文化をベースにしたSolanaミームコイン、24時間で597%急騰、時価総額1686万ドル突破 ゼロ手数料

snowball(SNOWBALL)のモバイル取引ガイド:いつでもどこでも取引

snowball(SNOWBALL)のモバイル取引入門 snowball(SNOWBALL)は革新的な暗号資産であり、モジュラー型ブロックチェーンエコシステムにチェーン非依存のアイデンティティとレピュテーションレイヤーを提供することを目的としています。今日の変化の激しい暗号資産市場において、モバイルデバイスを介したsnowball(SNOWBALL)のモバイル取引は、カジュアル投資家とアクティブト

トレンドニュース

もっと見る

Nsocksによる日次IPレンタル向けの信頼性の高いプロキシワークフロー

デイリープロキシレンタルは、各IPを汎用的なネットワークスイッチではなく、特定のワークフローのための測定可能な資産として扱う場合に最も効果的です。この記事では、選び方について説明します

Story ProtocolのIPトークンが22%急騰、主要アルトコインを上回る:予測をチェック

Storyは月曜日に約2.12ドルの安値で取引されたが、その後急激な回復を見せた。IPは2.65ドル超まで上昇し、取引高は400%以上急増して1億9800万ドルに達した

Storyは2026年1月20日の価格予想を28.19%上回って取引されています

「Storyは2026年1月20日の予想価格を28.19%上回る取引をしている」という投稿がBitcoinEthereumNews.comに掲載されました。免責事項:これは投資助言ではありません。

楽天メディカル、IR700色素への学術アクセスを拡大 - 手数料のみの提供、出版の自由度向上、知的財産権と商業化機会の拡大を通じて

楽天メディカルの光活性化IR700色素は、承認医薬品Akalux™に使用される臨床的に検証された成分です。親水性と低毒性1を備えたIR700

関連記事

次なる暗号資産のナラティブ:決済とユーティリティがレイヤー1の誇大宣伝に取って代わる理由

暗号資産は、これまで何度も注目のフェーズを経験してきました。初期の市場エネルギーは、スピード、規模、開発者の支持を競うレイヤー1エコシステムに集中していました。このナラティブは何年も続きましたが、ミームコインがバイラル成長と低い参入障壁で個人投資家の関心を奪うようになりました。しかし、Messariやa16zなどのグループによる継続的な調査によると、業界は変化の準備を進めています。次の波は、アプリ

ステーブルコイン優位性と市場流動性:インフラ、決済、およびシステミックトレードオフ

お金のTCP/IP:1,860億ドルのステーブルコインが暗号資産決済バックボーンになるまでステーブルコインは、デジタル資産市場の基本的な決済レイヤーへと静かに進化し、年間35兆ドル以上の取引高を処理しながら、暗号資産取引活動全体の約3分の2を占めています。2026年1月28日7:00(UTC)時点で、TetherのUSDTは1,863億4,000万ドルの純流通量を維持しており、これはステーブルコイ

ビットコインはステーブルコインですか?主な違いを理解する

多くの暗号通貨初心者が疑問に思います:ビットコインはステーブルコインですか?これは明確な答えに値する一般的な質問です。 ビットコインとステーブルコインはどちらも暗号通貨ですが、動作方法は大きく異なります。ビットコインの価格は常に変動しますが、ステーブルコインは安定した価値を維持することを目指しています。 このガイドでは、これら2つのデジタル資産を分けるものを説明します。ビットコインがステーブルコイ

高度なテクニカル分析:USDTドミナンスを活用した市場トレンドの予測

USDTドミナンスとは、市場におけるUSDTの相対的なシェアを指し、アナリストによってセンチメントと流動性の文脈指標として一般的に使用されます(単独の価格予測指標ではありません)。USDT関連の市場シェアを追跡することで、リスクオン対リスクオフの状況や、ステーブルコインとビットコインやイーサリアムなどのリスク資産の間で流動性がどのように回転するかを理解するのに役立ちます。参照:ステーブルコインの解