破局鏈上「黑暗森林」,MEXC DEX+ 建構從技術預防到製度性賠償閉環

1. MEXC DEX+ 如何因應 DEX 安全風險

1.1 智能合約風險

1.2 流動性風險

1.3 前端與用戶介面風險

1.4 市場操弄與惡意代幣風險

1.5 錢包與私鑰管理風險

2. 用戶如何使用 MEXC DEX+ 降低鏈上操作風險

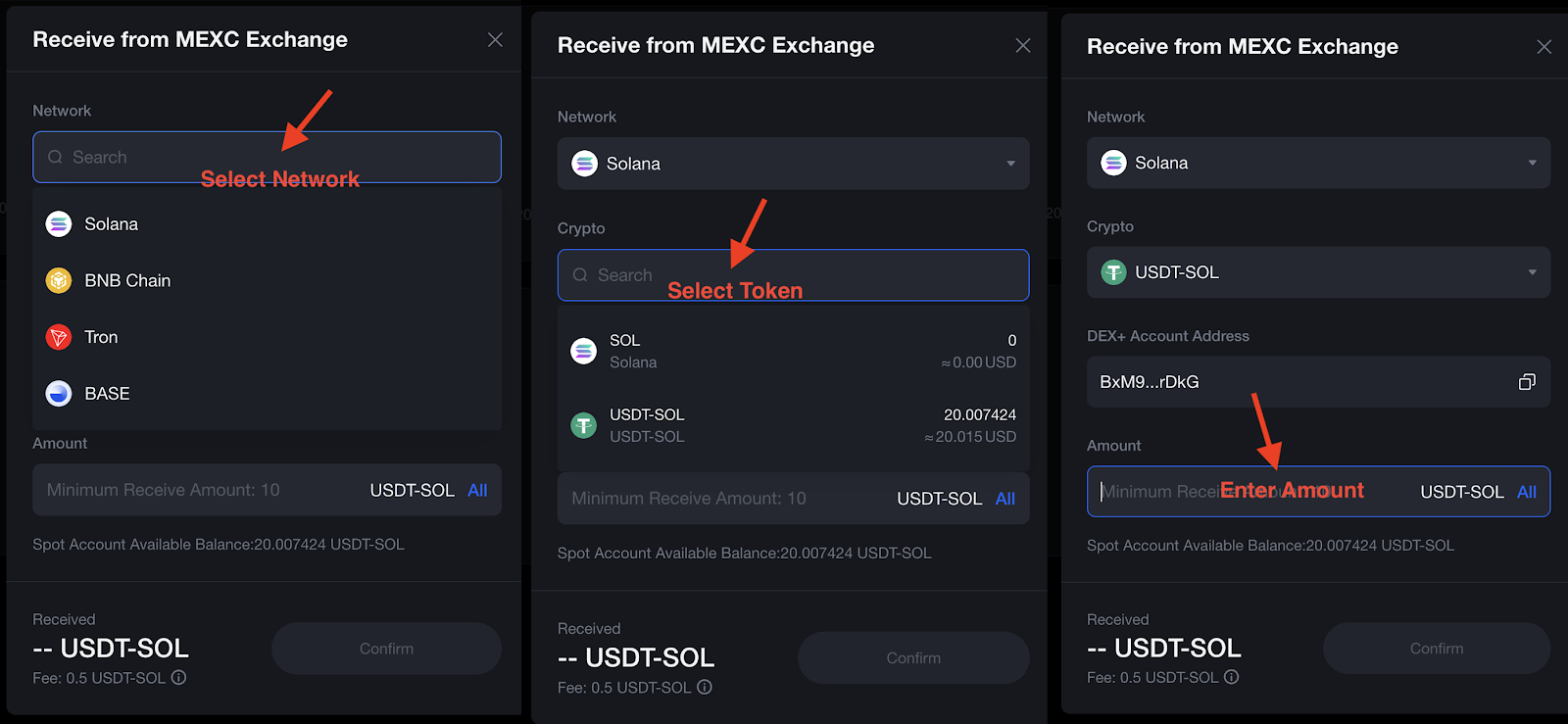

2.1 一鍵資金劃轉,告別轉帳錯誤

2.2 開啟主動防護,防止帳戶被竊

2.3 定期複盤,識別交易風險

- 高滑點風險:是否頻繁在低流動性代幣上使用市價單?

- 策略風險:是否存在「追高殺跌」等情緒化交易模式?

- 工具利用:是否善用了停盈/停損等進階訂單來執行交易紀律?

2.4 主動研究,防範抽地毯陷阱

透過以下四項指標,判斷合約基礎安全:

3. MEXC DEX+ 安全閉環

熱門文章

什麼是 Infinex (INX)?無密鑰多鏈 DeFi 平台完整指南

Infinex 是一個無密鑰、非託管的多鏈錢包,旨在簡化去中心化金融的使用門檻。 本完整指南探討 Infinex 的平台架構及其原生 INX 代幣。 您將了解 Infinex 如何解決多個區塊鏈的 DeFi 複雜性問題、理解代幣的實用性與經濟模型,並學習該平台的核心功能。 無論您是加密貨幣新手還是經驗豐富的交易者,本文都提供了關於 Infinex 易用 Web3 基礎設施方法的必要資訊。 核心要點

比特幣安全嗎?比特幣安全性與投資風險完整指南

隨著加密貨幣市場在2026年持續演進,比特幣的安全性仍是最常被搜尋的問題之一。 本指南深入剖析比特幣在網路層級的安全性,同時指出個人投資者真正面臨的風險。 您將了解比特幣強大的區塊鏈技術與用戶相關漏洞之間的差異,以及保護投資的五項關鍵安全措施。 無論您想知道「比特幣安全嗎」還是「現在投資比特幣安全嗎」,本文將根據比特幣15年的歷史紀錄與當前安全標準,提供清晰實用的解答。 重點摘要: 比特幣區塊鏈網

比特幣有多少枚?BTC 供應量與流通量完整指南

比特幣的有限供應量使其有別於政府可無限制印製的傳統貨幣。 截至 2026 年 1 月,約有 1,996 萬枚比特幣在流通,約佔 2,100 萬枚最大供應上限的 95%。 本文將說明比特幣目前的供應量、中本聰為何選擇固定上限、有多少幣永久遺失,以及最後一枚比特幣何時會被挖出。 理解這些基本概念有助於投資者掌握為何稀缺性是比特幣價值主張的核心。 關鍵要點 截至 2026 年 1 月,約有 1,996

比特幣會上漲嗎?專家分析與價格預測

2026年初比特幣的價格走勢讓許多投資者提出一個關鍵問題:比特幣會上漲嗎? 在2025年10月達到126,210美元的歷史新高後,BTC已大幅回落,目前交易價格約為95,120美元。 本文將檢視當前市場狀況、技術指標、機構催化劑和專家預測,幫助您了解比特幣是否可能再次上漲。 我們將撥開迷霧,專注於來自官方來源、鏈上指標和歷史模式的數據驅動分析,為您清晰呈現全球最大加密貨幣的下一步走向。 重點摘要

熱門加密動態

查看更多

什麼是 Circle (CRCL)?「可程式化美元」背後的 USDC 巨頭與新型上市金融科技

當人們談論「穩定幣」時,他們通常是在談論一個承諾:一種行為像現金、流動像加密貨幣、且價值像美元一樣穩定的數位代幣。這一承諾是 Circle 的核心,這家公司花費了十年時間將「網路原生貨幣」的概念轉化為交易所、錢包、金融科技應用程式以及越來越多的傳統機構所使用的基礎設施。2025 年 6 月,Circle Internet Group 在紐約證券交易所開始公開交易,股票代碼為 CRCL。 但 Cir

什麼是 Robinhood Markets (HOOD) 股票?深度解析這款讓投資成為習慣的 App

Robinhood Markets 的故事就是關於消除摩擦的故事。以前,開設證券帳戶意味著繁瑣的文書工作和層層審批;Robinhood 讓這一切變得像點擊手機一樣簡單。對於研究美國市場的投資人來說,HOOD 股票處於一個獨特的十字路口:它既是金融科技平台,又是市場基礎設施客戶,既是消費品牌,也是監管的「避雷針」。要理解為什麼這支股票會隨著市場情緒、利率和政策頭條而波動,你必須理解它的本質:一個將注

FUTU 對決 FUTUON:那斯達克個股與代幣化曝險

每當市場波動重回成長型股票,或是「券商即平台」(brokerage-as-a-platform)的敘事重新獲得順風時,圍繞富途(Futu Holdings,代碼:FUTU)的搜尋熱度往往會飆升。富途處於一個有趣的交匯點:它是一家現代券商和財富科技公司,其產品——富途牛牛(Futubull)和 moomoo——成功將市場參與轉化為了一種 App 使用習慣。 但最近出現了一個結構性而非題材性的新轉折:

白銀價格突破$93創歷史新高!MEXC SILVER合約全新升級:零費率+100倍槓桿+跟單網格交易全攻略

白銀(XAG)價格突破$93,成爲全球第二大避險資產。MEXC推出SILVER合約全新功能:支持跟單、網格交易、全倉模式,提供0費率、100倍槓桿、24/7交易。本文深度解析白銀投資機會及MEXC交易優勢。 Key Takeaways 白銀價格突破$93歷史新高,市場避險情緒高漲 MEXC SILVER合約支持跟單、網格、全倉三大交易模式 享受0費率交易、100倍槓桿和24/7不間斷交易服務 ME

熱門新聞

查看更多

日本自駕救星!NaviBridge App搭配MAPCODE,導航再也不怕迷航

在日本自駕遊,精準導航至關重要。使用 MAPCODE 定位是個好方法,透過 NaviBridge App 輕鬆查詢景點 MAPCODE,告別迷路困擾,讓自駕之旅更加順暢。在日本自駕旅行時,最常遇到的困擾之一,就是導航輸入目的地的方式。雖然可以透過關鍵字或電話號碼搜尋,但由於日本地址系統跟台灣不同,僅靠上述資訊仍有出錯的

如何透過 Telegram 接受加密貨幣支付

《如何透過 Telegram 接受加密貨幣付款》一文首次出現在 Coinpedia Fintech News。Telegram 不再只是一個通訊應用程式。現在,企業可以銷售

N卡玩家先別更新!Windows 11 一月更新傳災情:遊戲影格率重挫 20 幀、黑畫面問題頻傳

Windows 更新又出狀況!最新 Windows 11 更新恐導致 NVIDIA 顯示卡遊戲效能大幅下滑。NVIDIA 顯示卡玩家請務必暫緩 Windows 更新,以免遊戲效能受到嚴重衝擊。如果你是 NVIDIA 顯示卡的玩家,最近看到 Windows 更新通知時,最好先按兵不動。根據國外科技媒體與 PTT、Redd

VeChain驅動的Evearn與Smartcar合作,為30多個汽車品牌的電動車和混合動力車駕駛提供獎勵

Evearn 與 Smartcar 合作,透過 VeChain 的 VeBetter 以 B3TR 代幣獎勵經驗證的電動車/混合動力車行程。該計畫追蹤 30 多款支援的電動車/混合動力車所節省的二氧化碳排放量

相關文章

加密合規風控趨勢下,如何守護行業的正向發展

隨着加密貨幣逐步融入傳統金融體系,主流加密資產已不再僅是投資標的,也正在成為突破傳統金融邊界的重要支付與結算工具。各國和地區相繼出台針對加密貨幣的監管框架,在保障金融創新與支付便利性的同時,防範其被用於洗錢、恐怖融資及其他非法活動。作為資金流轉與交易的核心基礎設施,加密貨幣交易平台必須同步提升合規與風險控制能力。主流交易所普遍遵循一套全球適用的反洗錢(AML)與制裁合規標準,確保在風險控制的底線與

守住底線與避免誤傷:風控系統的動態最佳化邏輯

隨著加密市場中的攻擊手段日益精確與隱蔽,交易平台的風控系統也不斷升級。然而,在保護市場公平與資產安全的同時,風控系統也面臨著兩難:過於嚴格的策略會提升「誤報」率,而標準寬鬆又無法有效打擊損害市場與用戶利益的違規行為。MEXC2025 年第三季的風控數據清楚地展現了這項挑戰的複雜性:成功識別並阻斷 45,513 起協同詐欺行為,有效遏制了有組織的市場操縱。在東南亞,透過加強提現驗證和深入排除可疑關聯

建構交易所安全壁壘:MEXC 如何實現從風險預防到交易保障的全覆蓋?

加密市場中,駭客攻擊層出不窮,詐欺手段花樣百出,稍不注意就會「踩坑」。交易所與用戶必須緊密配合,交易所提供強大的防護技術與工具,用戶則需掌握安全意識與防護技能,共同鑄就牢固的安全防線。MEXC 以預防、監測、回應和保障為思路,建立起一套完善的風控保護閉環。從提前阻斷風險,到即時偵測威脅,再到快速應對和確保合規信任,每一步都針對潛在的威脅與風險建立起相應的防範措施。本文將全面剖析 MEXC 的安全防

七載鋒芒!MEXC 7 週年慶揭秘「合約交易」的 5 大優勢

在加密貨幣市場快速發展的今天,合約交易因其高效性和靈活性已成為眾多交易者的重要工具。作為全球領先的加密貨幣交易平台,MEXC 自 2018 年成立以來,始終致力於為全球用戶提供專業、安全、高效的交易服務。在 MEXC 7 週年之際,本文特別總結了 MEXC 合約交易的全面優勢,幫助用戶更了解為何選擇 MEXC 進行合約交易。了解合約交易合約交易是一種衍生性商品交易形式,允許交易者在未來以預定價格買