USDf là gì? Hướng dẫn nhanh về cơ chế stablecoin sáng tạo của Falcon Finance

TL;DR Điểm nổi bật

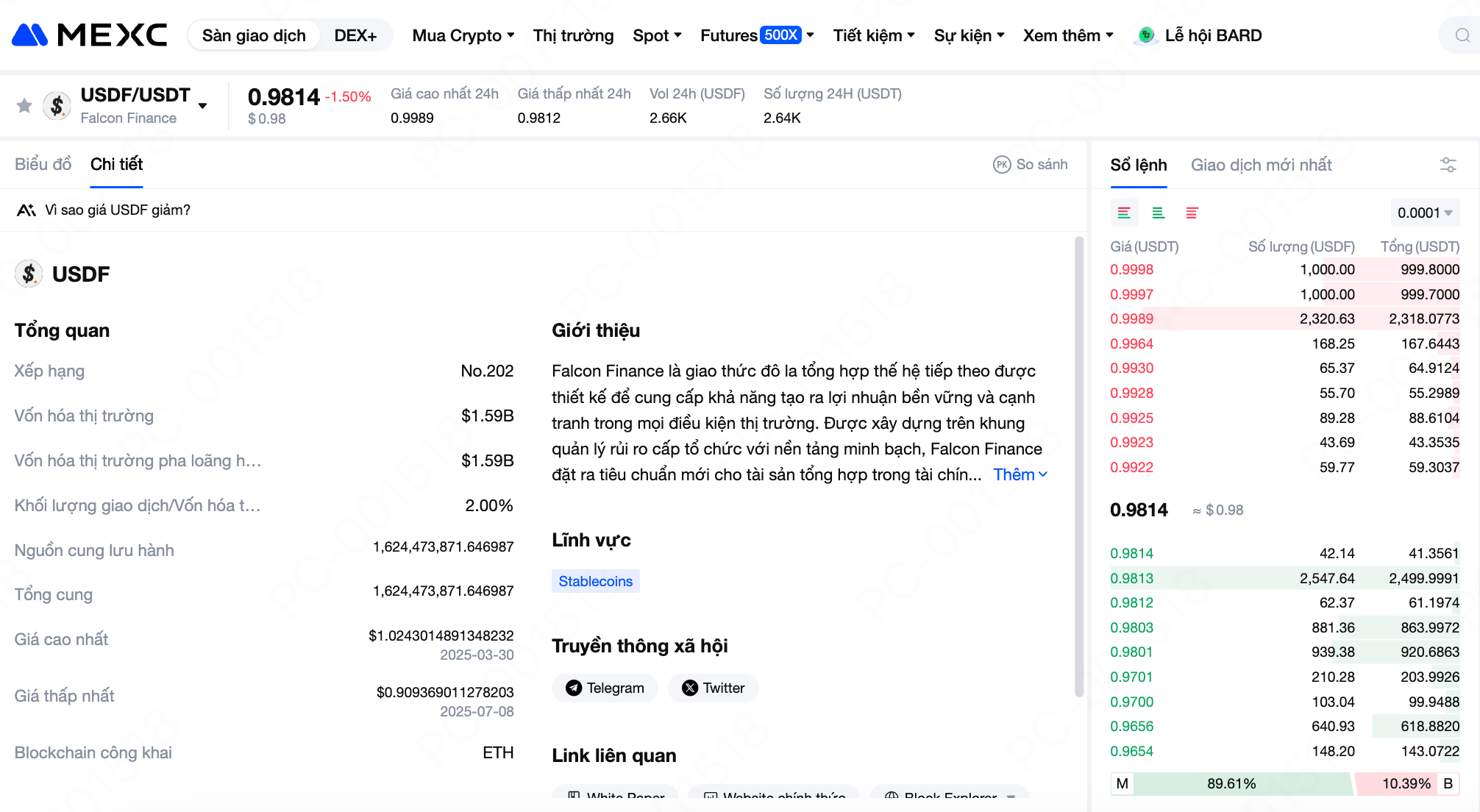

- USDf là đồng đô la tổng hợp được thế chấp vượt mức, xây dựng trên Ethereum, với nguồn cung lưu hành hiện tại khoảng 1.899 tỷ và xếp hạng thị trường là #202.

- USDf chấp nhận cả tài sản stablecoin và không phải stablecoin làm tài sản thế chấp, với tỷ lệ thế chấp linh hoạt nhằm đảm bảo an toàn cho hệ thống.

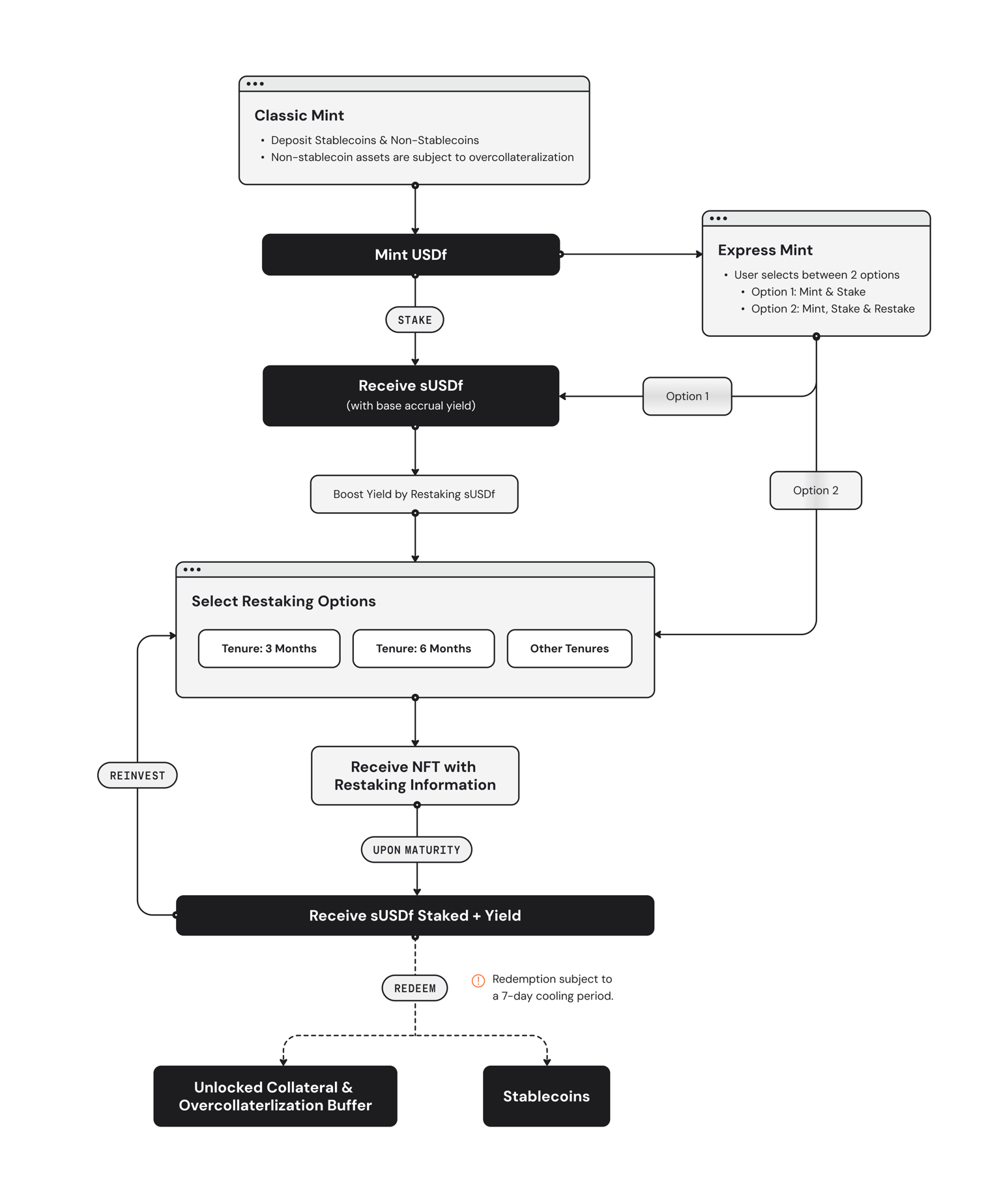

- USDf áp dụng cơ chế mint kép (truyền thống và sáng tạo) để phục vụ người dùng với các mức độ chấp nhận rủi ro khác nhau.

- USDf duy trì tỷ giá neo 1:1 với đồng đô la Mỹ thông qua các chiến lược delta-neutral và cơ chế chênh lệch giá.

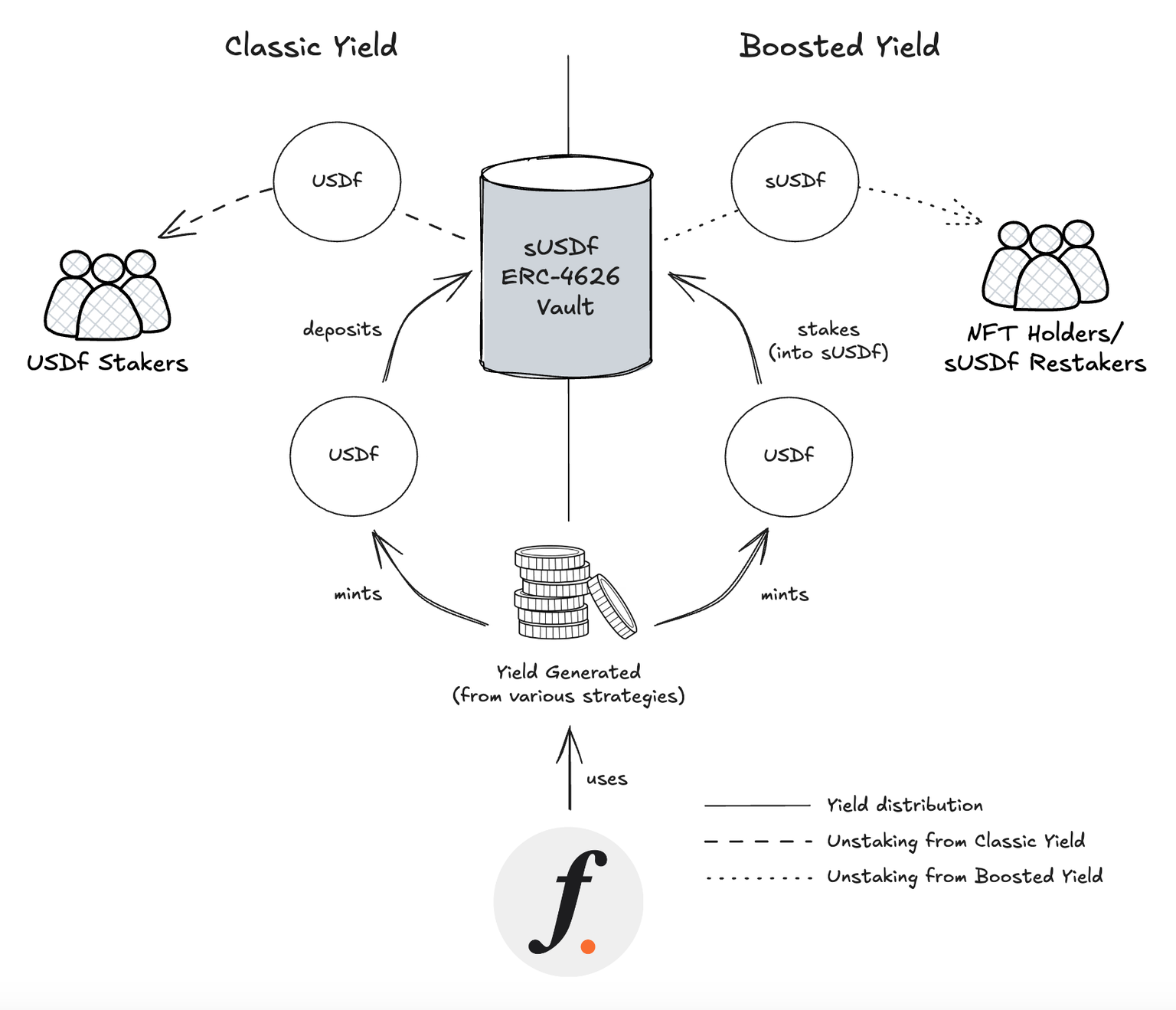

- Bằng cách staking USDf, người dùng có thể nhận được token lợi nhuận sUSDf và tham gia vào các chương trình lợi nhuận nhiều tầng.

1. USDf (Falcon USD) là gì?

2. Vị thế và tầm nhìn của USDf

3. Cơ chế cốt lõi của USDf: Thế chấp vượt mức

3.1 Khung thế chấp đa dạng hoá

3.2 Điều chỉnh tỷ lệ thế chấp linh hoạt

- Độ biến động trong quá khứ và hiện tại của tài sản

- Độ sâu thanh khoản trên chuỗi và ngoài chuỗi

- Khẩu vị rủi ro toàn thị trường và môi trường vĩ mô

- Mức độ rủi ro cụ thể của giao thức và phân bổ tài sản

4. Thiết kế mint kép sáng tạo của USDf

4.1 Mint truyền thống (Classic Mint)

4.2 Mint sáng tạo (Innovative Mint)

4.3 So sánh USDf và USDT

So sánh | USDT | USDf |

Tổ chức phát hành | Tether (tập trung) | Falcon Finance (phi tập trung) |

Cơ chế phát hành | Được đảm bảo 1:1 bằng dự trữ tiền fiat | Mint thông qua thế chấp vượt mức |

Loại tài sản thế chấp | Tiền mặt USD, trái phiếu ngắn hạn, tài sản tài chính truyền thống | Nhiều loại tài sản tiền mã hoá (stablecoin + token phổ biến) |

Tính minh bạch | Dựa vào kiểm toán của bên thứ ba, tính minh bạch hạn chế | Hoàn toàn trên chuỗi, độ minh bạch cao |

Rủi ro chính | Tập trung, rủi ro pháp lý | Rủi ro hợp đồng thông minh, biến động tài sản thế chấp |

Vị thế thị trường | Stablecoin lớn nhất theo vốn hóa, thanh khoản cao nhất | Mới ra mắt, xếp hạng #202 |

Phạm vi ứng dụng | Được chấp nhận rộng rãi trên toàn thị trường tiền mã hoá | Chủ yếu trong hệ sinh thái Falcon Finance |

Cơ chế lợi nhuận | Không có lợi nhuận gốc, cần cho vay để tạo thu nhập | Staking với lợi suất lên đến 200% APY |

Nguồn cung lưu hành | Khoảng $120 tỷ | Khoảng $1.899 tỷ |

5. Bộ ba cơ chế bảo vệ giá trị USDf

5.1 Chiến lược thị trường trung lập Delta-Neutral

5.2 Cơ chế chênh lệch giá liên thị trường

5.3 Cơ chế thanh lý bảo vệ

6. Cơ chế tạo lợi nhuận và phân bổ của USDf

6.1 Token lợi nhuận sUSDf

6.2 Chiến lược lợi nhuận nhiều lớp

7. Tích hợp hệ sinh thái và ứng dụng của USDf

- Cung cấp thanh khoản USDf trên các sàn phi tập trung và nhận phí giao dịch

- Sử dụng USDf làm tài sản thế chấp trong các giao thức cho vay để vay các tài sản khác

- Tham gia vào các chương trình quản trị và ưu đãi trong các giao thức DeFi khác nhau bằng USDf

- Sử dụng USDf như một tài sản lưu trữ giá trị ổn định và phương tiện thanh toán

8. Quản lý rủi ro của USDf

Bài viết phổ biến

Token BONE & LEASH Giải Thích: Hướng Dẫn Đầy Đủ về Hệ Sinh Thái Shiba Inu

BONE (Bone ShibaSwap) là Token quản trị và Token tiện ích cho ShibaSwap, cho phép bỏ phiếu về các đề xuất, phần thưởng staking và tham gia hệ sinh thái. LEASH (Doge Killer) là một token hiếm trong hệ

Bitcoin có phải là tiền điện tử không? Tất cả những gì người mới bắt đầu cần biết

Nếu bạn đã nghe về tiền kỹ thuật số và thắc mắc "Bitcoin có phải là tiền điện tử không", bạn đang đặt đúng câu hỏi. Bitcoin và tiền điện tử là những thuật ngữ thường được sử dụng cùng nhau, nhưng việc

Bitcoin Có Thể Bị Hack Không? Giải Thích Về Bảo Mật Blockchain

Danh tiếng của Bitcoin như một loại tiền kỹ thuật số "không thể hack được" bị thử thách mỗi khi các vụ trộm tiền điện tử lên các tiêu đề báo chí. Chỉ riêng năm 2024, hơn 2,2 tỷ đô la đã bị đánh cắp từ

Vàng Vượt $5,000: Tại Sao Cơn Hoảng Loạn Warsh Thất Bại & Quants Đã Mua

Rào cản tâm lý ở mức $5,000/oz đã bị phá vỡ một lần nữa. Nhưng lần này, sự phục hồi kể một câu chuyện quan trọng hơn nhiều so với đợt bứt phá ban đầu. Theo dữ liệu thị trường MEXC, Vàng Spot (XAU) đã

Cập nhật về tiền mã hoá phổ biến

Xem thêm

黑马 (黑马) là gì? Giới thiệu về Cryptocurrency và Sự Đổi Mới Token Meme Mới Nổi

黑马 (黑马) chính xác là gì? 黑马 (黑马) là một cryptocurrency dựa trên blockchain và tài sản kỹ thuật số cung cấp năng lượng cho nền tảng phi tập trung tập trung vào giải quyết các thách thức cụ thể của ngàn

BSC不需要脑子(傻福) (SHAOFU) là gì? Giới thiệu về Tiền điện tử

BSC不需要脑子(傻福) SHAOFU chính xác là gì? BSC不需要脑子(傻福) SHAOFU là một tiền điện tử dựa trên blockchain cung cấp sức mạnh cho hệ sinh thái meme token phi tập trung tập trung vào giải trí do cộng đồng thúc đẩ

错版马 (哭哭马) là gì? Giới thiệu về tiền điện tử

错版马 (哭哭马) chính xác là gì? 错版马 (哭哭马) là một loại tiền điện tử dựa trên blockchain cung cấp năng lượng cho hệ sinh thái giao dịch phi tập trung tập trung vào việc mang đến các cơ hội giao dịch token dễ

Claude Memory CMEM là gì? Giới thiệu về Tiền điện tử và Đổi mới Blockchain hỗ trợ bởi AI

Claude Memory CMEM chính xác là gì? Claude Memory (CMEM) là một loại tiền điện tử dựa trên blockchain cung cấp năng lượng cho hệ sinh thái bộ nhớ phi tập trung tập trung vào nâng cao khả năng bộ nhớ A

Tin tức xu hướng

Xem thêm

Alchemy Pay Thêm $FF và USDf của Falcon Finance vào Fiat On-Ramp

Alchemy Pay thêm $FF và USDf của Falcon Finance vào nền tảng fiat của mình, cho phép người dùng mua đồng đô la sinh lợi và token quản trị bằng thẻ hoặc chuyển khoản ngân hàng.

Falcon Finance Ra Mắt Các Kho Staking Token Cung Cấp 12% APR Bằng USDf

Falcon Finance, giao thức đồng đô la tổng hợp đã phát triển mạnh mẽ trong suốt năm 2025, vừa ra mắt một sản phẩm mới khác - và sản phẩm này chắc chắn sẽ thu hút người dùng DeFi muốn vừa có bánh vừa ăn

Falcon Finance thêm CETES Mexico được token hóa vào khuôn khổ tài sản thế chấp USDf

Falcon Finance đang mở rộng cơ sở tài sản thế chấp USDf bằng cách thêm CETES, hình thức token hóa của trái phiếu chính phủ ngắn hạn của Mexico từ Etherfuse.

Falcon Finance triển khai 2,1 tỷ USD USDf Synthetic Dollar trên mạng Base

Falcon Finance đã công bố triển khai USDf, đồng đô la tổng hợp đa tài sản trị giá 2,1 tỷ USD của mình, trên mạng Layer 2 Base được hỗ trợ bởi Coinbase, giới thiệu một "universal mới

Bài viết liên quan

Mời Bạn Bè Đăng Ký MEXC

Ngoài việc sử dụng MEXC để giao dịch Spot và giao dịch Futures, người dùng cũng có thể nhận hoa hồng bằng cách giới thiệu bạn bè. Khi người dùng mời bạn bè sử dụng MEXC, người dùng có thể nhận được mộ

Launchpool là gì?

MEXCLaunchpoollà nền tảng sự kiện cho phép người dùng nhận token airdrop phổ biến hoặc mới niêm yết bằng cách stake token được chỉ định. Token được stake vẫn có thể mở khóa bất kỳ lúc nào và người dùn

Hướng Dẫn Toàn Diện Về Chương Trình Giới Thiệu MEXC: Mở Khóa Phần Thưởng Cao Hơn Ở Mỗi Cấp Độ và Xây Dựng Thu Nhập Thụ Động

Chương Trình Giới Thiệu MEXC thiết lập một hệ thống khuyến khích bền vững được thúc đẩy bởi sự phát triển cộng đồng. Hướng dẫn toàn diện này giải thích khung hoạt động của chương trình, lộ trình thăng

Phân Tích Nỗi Sợ Thị Trường Crypto: Khi Tâm Lý Trái Ngược Với Biến Động Giá

Khi bước vào năm 2026, đáng để nhìn lại giai đoạn "Sợ hãi cực độ" vào cuối tháng 12 năm 2025. Trong giai đoạn đó, tâm lý thị trường và hành động giá đã phân kỳ đáng kể. Trong phân tích này, chúng tôi