이더리움(ETH) $3,400 회복: 새로운 강세장의 시작인가, 아니면 단기적 움직임인가?

1. 기로에 선 이더리움 거버넌스: ECF와 EF의 갈림길

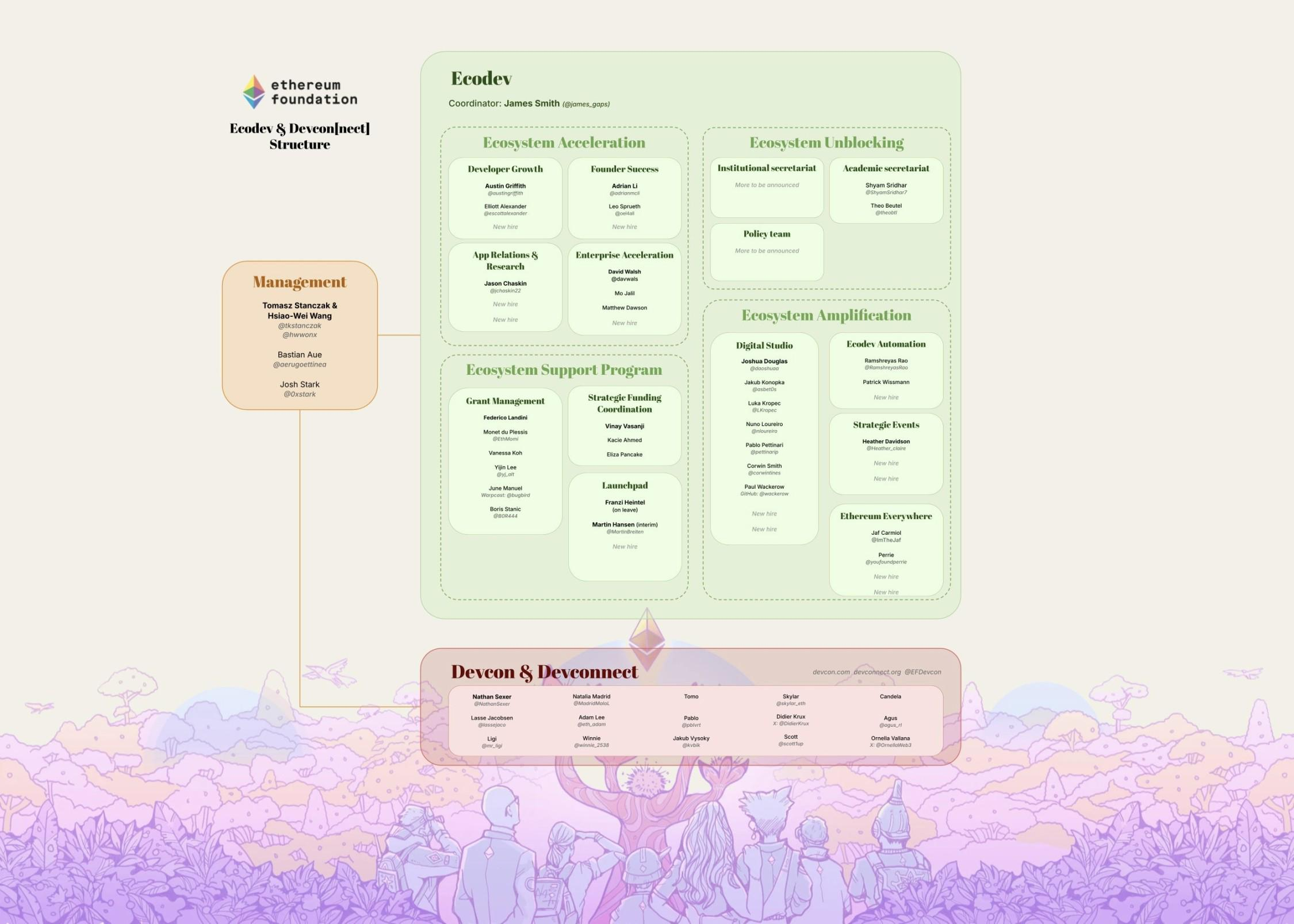

1.1 EF, 변화 수용: "수동적 관찰자"에서 "전략적 조정자"로

1.2 ECF, 무대에 오르다: 가격 중심 거버넌스 플라이휠

2. 기관 자본의 시장 진출: ETH 보유량, 월가의 새로운 인기 상품으로 부상

3. 밈 코인 급등: 부를 창출하는 신화가 이더리움으로 돌아온다

3.1 솔라나에서 이더리움으로: 유동성 이동의 새로운 기회

3.2 DeFi 통합: "자산 증폭 도구"로서의 레버리지 도구

4. 잠재적 위험: 강세장 이면의 흐름

5. 결론: 강세장은 지속될까요? 합리적인 포지셔닝이 핵심입니다

인기 글

미사용 트랜잭션 출력(UTXO)이란 무엇인가요?

블록체인의 핵심은 탈중앙화 분산 데이터베이스 또는 원장입니다. 그렇다면 '블록체인 원장'은 어떻게 기록을 보관하는 걸까요? 현재 블록체인 프로젝트에는 계좌 잔고 모델(Account Balance Model, 이더리움이 대표적)과 UTXO(Unspent Transaction Output, 미사용 트랜잭션 출력) 모델(비트코인이 대표적)이라는 두 가지 주요 회

예측 선물이란 무엇인가? 간단하고 접근하기 쉬운 선물 거래 방법

암호화폐 선물 거래는 높은 레버리지와 상승 및 하락 시장 모두에서 수익을 낼 수 있는 능력으로 수많은 투자자를 끌어모읍니다. 그러나 마진, 레버리지, 청산 가격과 같은 복잡한 메커니즘은 종종 많은 초보자를 주저하게 만듭니다. 진입 장벽을 낮추기 위해 MEXC는 예측 선물을 도입했습니다. 이 기능은 전통적인 선물의 복잡성을 제거하고 거래를 핵심 원칙으로 되돌

MEXC 예금이란?

MEXC 예금은 MEXC에서 제공하는 상품 중 하나입니다. 이 글에서는 MEXC 예금이 무엇이며 어떤 사용자에게 적합한지 설명하고자 합니다.1. MEXC 예금이란?MEXC 예금은 사용자가 암호화폐를 스테이킹하는 것만으로 수익을 얻을 수 있는 서비스입니다. 2023년 2월부터 사용자의 이해를 보다 명확히 돕기 위해 서비스 이름이 MEXC 예금으로 변경되었습니

MEXC 지원 및 제한 국가 목록

MEXC는 전 세계 암호화폐 사용자들이 디지털 자산의 세계를 탐험할 수 있도록 편리하고 효율적이며 안전한 거래 플랫폼을 제공하는 데 전념하고 있습니다. 동시에, MEXC는 최고 수준의 규제 준수 기준을 따르며, 사용자에 대한 책임을 성실히 이행하고 블록체인 산업의 지속 가능한 발전에도 적극적으로 기여하고 있습니다.현재 제한된 국가 및 지역 목록과 사용자의

관련 문서

도전에 직면한 이더리움의 권위: 비탈릭과 재단은 갈등을 어떻게 해결하고 있나?

블록체인 분야에서 이더리움은 탈중앙화 금융(DeFi)과 스마트 계약 기술의 혁신으로 오랫동안 '퍼블릭 체인의 왕'으로 칭송받으며 업계의 벤치마크가 되어왔습니다. 그러나 현재 이더리움은 기술적 병목 현상, 커뮤니티 분열, 금융 투명성 문제 등 일련의 도전에 직면해 있습니다. 이러한 요인들로 인해 과거의 영광은 점차 줄어들고 있습니다. 지속 가능성과 기술 전망

이더리움 현물 ETF란 무엇인가요?

2024년 5월 24일, SEC는 BlackRock, Fidelity, Grayscale, Bitwise, VanEck, Ark Invest, Invesco Galaxy 및 Franklin Templeton 등 8개의 이더리움 현물 ETF가 미국에 최초로 상장되도록 승인했습니다. 이더리움 현물 ETF의 승인은 암호화폐 역사에서 또 하나의 이정표이며, 이더리

유동성 리스테이킹이란 무엇인가요?

지난 상승장의 시작은 유동성 채굴이 주도하며 "DeFi(탈중앙화 금융)의 여름"을 열었습니다. 따라서 이번 상승장 역시 유동성 리스테이킹이 가장 유력한 촉매제가 될 것으로 예상하는 분들이 많습니다.1. 유동성 리스테이킹이란 무엇인가요?이더리움의 합의 메커니즘이 지분 증명으로 전환된 이후, 이더리움 스테이킹에 대한 수요가 급격히 증가하면서 유동

이더리움이란?

종종 "세계의 컴퓨터"라고 불리는 이더리움은 스마트 계약으로 알려진 프로그램을 실행할 수 있는 오픈 소스, 전 세계적으로 탈중앙화된 컴퓨팅 인프라입니다.이더리움은 블록체인을 사용하여 시스템 상태를 동기화하고 저장하며 이더(ETH)를 활용하여 프로그램 실행 중에 소비되는 리소스를 측정하고 할당합니다.이더리움은 개발자에게 탈중앙화 애플리케이션(D